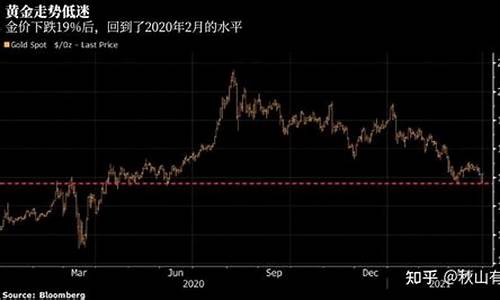

金价持续高位运行_金价持续走高

1.紫金矿业股票前景

2.国际原油黄金价格为什么通常都在一起报道,两者有什么相关关系吗?

3.我国黄金产量连续13年全球第一,2019年产量多少

4.广发证券国际黄金买涨有普吗

数据显示,2019年我国黄金产量380.226吨,与2018年相比减少20.894吨,同比下降5.21%,但我国黄金产量仍继续稳居全球首位,自2007年以来已连续13年位居全球第一。

从消费来看,2019年我国黄金消费量1002.78吨,比2018年同期减少148.65吨,下降12.91%,我国黄金消费量连续7年位于世界第一。

眼看着国庆期即将到来,为了应对可能出现的消费高峰,国内多地的黄金商家都在积极备货。河南某珠宝城运营总监宋恺表示,“我们要求至少比去年同期备货要高10%到20%。”

扩展资料:

中国黄金协会: 二季度黄金消费和回购回升

虽然今年上半年我国黄金消费同比2019有所下滑,中国黄金协会有关负责人指出,进入二季度以后,随着国内疫情防控态势持续好转和各项促消费政策的落地生效,黄金消费和回购量同比降幅度较一季度均收22个百分点。

此外,据中国黄金协会数据显示:2020年1—6月份销售2020版熊猫金币2895.8公斤,同比2019年(2682.19公斤)增加了213.6公斤,增长了7.96%。

随着金价的上涨并持续高位运行,上半年黄金回购量同比增长162.88%。

北晚新视觉-我国黄金产量连续13年全球第一,消费量连续7年世界第一

紫金矿业股票前景

是因为外汇黄金最近一直在跌,之所以会跌的原因是因为美国要抵制黄金的涨势,因为黄金一旦涨高,美金就会不值钱了~

根据最近的国际局势,如果欧债危机无法解决,会引起大规模的恐慌,到时候钱就不值钱了,只有黄金这种保值的硬货币就会是一个很好的避险的产品,到时候的金价就会狂上升的,就算欧债危机能解决,黄金作为一种硬货币,虽然最近在跌,但是整体的趋势还是在涨的

国际原油黄金价格为什么通常都在一起报道,两者有什么相关关系吗?

中信证券高看7成,作为国内金、铜龙头,紫金矿业持续的量产收入一直是各券商一致看好的重要因素所在。资料显示,紫金矿业是一家以金、铜、锌等金属矿产勘查和开发为主的大型矿业集团,近年来一直通过资产并购不断壮大,目前在国内12个省(区)和海外12个国家拥有重要矿业投资项目。

2020年,公司黄金储量2300吨,黄金产量40吨,铜储量6200万吨,铜产量46万吨,是我国上市公司中黄金储量最多的公司和国内铜储量和产量最大的企业之一。而2020年铜和金的价格齐升也使得公司业绩迎来历史最佳。1月30日,紫金矿业发布业绩预增公告,据公告显示,2020年公司金产量同比下降1.07%至40吨,但受益于2020年金价同比上涨约23%,带动收入提升;铜产量同比增长23.3%至45.6万吨,20年铜价格同比上升约2.4%,实现量价齐升。受此影响,公司预计2020年实现归母净利润64.5亿元—66.5亿元,同比增加 50.56%—55.23%。此外值得一提的是,紫金矿业金、铜规模将持续扩张。公司预计2020-2025年,金、铜产量分别由40吨、46 万吨增长至90吨、110万吨,年均复合增速17%、19%。基本面向好,各券商普遍维持买入评级或情有可原,但令人咂舌的是,不同于各大券商13月左右目标价,中信证券于18日早间大幅上调紫金矿业A/H股目标价,其中A股21元的目标价更是高于目前股价六成左右。

据同花顺数据显示,紫金矿业A股2019年底股价仅4.59元,2020年底股价翻倍至9.29元,在有色行业风头无二。今年以来,紫金矿业股价继续上涨,截至今日收盘,紫金矿业A股股价13.29元,上涨10.02%,最新总市值为3287亿元。H股盘中一度涨逾8%,截至收盘跌0.87%,报收13.68港元/股。

/ 02 /

后疫情下需求上涨带动顺周期板块走强,事实上,除了并购带来的金铜银等矿业产量的持续增长,紫金矿业股价上涨更重要逻辑来自于金铜银价格近期不断反弹和后疫情时代经济恢复、有色金属等顺周期产品需求上升。

作为产业链上游端,有色金属与经济中重要行业(房地产、建筑、汽车、家电等)息息相关,具有较强的顺周期性,2020年,疫情下我国复工复产进度良好,带动上游原材料的需求。

据中国有色金属工业协会统计,2020年,大宗有色金属价格经历“V型”走势,自去年下半年以来,金属价格持续高位运行,铜、铝全年现货均价48752元/吨、14193元/吨,同比增长2.1%、1.7%。

而今年以来,金属价格继续上行势头。截至2月17日收盘,LME铜/铝/铅/锌价年内涨幅分别达到8.51%/6.77%/5.91%/2.15%。

与此同时,18日,有色金属、石油化工等传统顺周期板块集体爆发,而有色板块更是掀涨停潮,紫金矿业、江西铜业、西部矿业、洛阳钼业等超10股开盘一字涨停。对此,中泰证券认为,春节期间的大宗商品上涨是美国超预期的1.9万亿财政刺激政策催化下的持续演绎,更重要的是,“传统需求和新兴需求”共振上行,以及流动性的整体充裕将支持这一行情的持续。

同时中金公司认为,伴随着全球疫情新增持续下行和经济恢复,有色金属行业处于量价齐升的黄金窗口期,新能源车终端销量迎来加速增长,产业链排产维持高景气度,从而拉动上游金属价格的上涨。

/ 03 /

公募、外资等多方机构追捧

2020年公募基金排名靠前的基金重仓股大都是白酒、光伏、新能源等行业,顺周期板块出现频率较低。但值得注意的是,据同花顺数据,紫金矿业前十大股东中亦不乏顶流公募兴全、高毅和外资等身影,且大多数自19年四季度开始不断增持,而据公司2020年翻倍的股价,可以看出这些资金均收益颇丰。

具体来看,董承非管理的兴全趋势投资混合和兴全新视野灵活配置分别为紫金矿业第六、七大股东,其中兴全趋势自2019年四季度便不断增持紫金矿业,截至去年4季度末,该基金持有紫金矿业3.38亿股,占净值8.91%,为第一大重仓股。据choice数据显示,兴全趋势2020年收益48%,今年以来增幅9%。无独有偶,在紫金矿业前十大股东中亦出现两个高毅邓晓峰的产品。且同样自2019年四季度,高毅不断增持紫金矿业,一年间累计增持超2亿股。

同样,全国社保基金旗下两款产品自去年3季度便进入公司前十大流通股股东。

此外,值得一提的是,虽中间有过增减持,但北向资金似乎格外青睐紫金矿业,自2019年3季度后始终位列其前十大股

我国黄金产量连续13年全球第一,2019年产量多少

国际大宗商品市场上,原油是最为重要的大宗商品之一。原油对于黄金的意义在于,油价的上涨将推生通货膨胀,从而彰显黄金对抗通胀的价值。从历史数据上看,近30年,一盎司黄金平均可兑换15桶原油油价与金价呈80%左右的正相关关系。

图一:油价与金价对比图:

图二:油价历史走势图:

从上图中可以看出,原油价格自2002年1月约20美元/桶,最高涨至2006年7月78美元左右。促使油价飑升的原因之一是世界经济连续平稳快速增长,不论是美国还是以中国为的新兴市场国家,经济表现都非常良好,使得对原油的需求大增。而供给方面的因素则是世界原油产业脆弱的供需平衡,由于剩余产能有限,再加上地缘局势动荡,市场对原油供给可能中断的担忧一直未去,从而推升了油价至二十多年来高点。

虽然当前原油价格仍处在对前期上涨趋势的修正之中,但供给与需求脆弱平衡的局面在较长一段时间内仍将持续,因此油价难以出现再深幅的下跌,高位运行且再起风云依然值得期待。

同样的,国际大宗商品市场上其他商品价格的上涨,对于金价也有同样的作用。金价始于2000年的这轮牛市,伴随的是国际大宗商品市场,以原油,铜等为首的能源,金属及部分农产品价格的大幅上涨。从1804-2004年世界商品价格走势图上来看,2000年左右恰是世界商品价格又一轮历史性大牛市的开端。而在这两百年间,总计已有5次超级别的牛市,最短的持续时间为15年,最长的则是40年。每一次大牛市都伴随的战争和政治局势的紧张:19世纪初是1812年的英法战争;19实际60年代是美国内战;二十世纪的三次商品大市的重要促成因素分别是一站,二战和冷战。而当前,美国在全球范围内的“反恐战争”,已在阿富汗,伊拉克打响了,这意味着世界局势的紧张与动荡局面将长时期的持续下去。

广发证券国际黄金买涨有普吗

数据显示,2019年我国黄金产量380.226吨,与2018年相比减少20.894吨,同比下降5.21%,但我国黄金产量仍继续稳居全球首位,自2007年以来已连续13年位居全球第一。

从消费来看,2019年我国黄金消费量1002.78吨,比2018年同期减少148.65吨,下降12.91%,我国黄金消费量连续7年位于世界第一。

眼看着国庆期即将到来,为了应对可能出现的消费高峰,国内多地的黄金商家都在积极备货。河南某珠宝城运营总监宋恺表示,“我们要求至少比去年同期备货要高10%到20%。”

扩展资料:

中国黄金协会: 二季度黄金消费和回购回升

虽然今年上半年我国黄金消费同比2019有所下滑,中国黄金协会有关负责人指出,进入二季度以后,随着国内疫情防控态势持续好转和各项促消费政策的落地生效,黄金消费和回购量同比降幅度较一季度均收22个百分点。

此外,据中国黄金协会数据显示:2020年1—6月份销售2020版熊猫金币2895.8公斤,同比2019年(2682.19公斤)增加了213.6公斤,增长了7.96%。

随着金价的上涨并持续高位运行,上半年黄金回购量同比增长162.88%。

北晚新视觉-我国黄金产量连续13年全球第一,消费量连续7年世界第一

靠谱。

受益金价上涨,上半年归母净利同增39.26%,业绩符合预期。据半年报,公司上半年实现营收38.02亿元,同增50.40%。归母净利6.10亿元,同增39.26%。经营活动现金流12.56亿元,同增66.28%。资产负债率17.09%,较年初增加2.16个百分点,业绩整体符合预期,盈利提升主要是受益于金价上涨,据Wind,上半年SHFE黄金均价达到371.56元/克,同比增长28.3%。其中,黑河银泰、吉林板庙子、青海大柴旦、玉龙矿业分别实现净利润3.16/1.89/1.43/0.31亿元。

黄金销量同增18%,外延成长可期。公司上半年实现黄金销量3.85吨,同比增长18%,青海大柴旦金矿已经达产,黑河银泰露天转地下顺利完成过渡,公司四大矿山全面进入收获期。上半年,剔除资本开支2.92亿元后,公司实现自由现金流9.64亿元,截至上半年末的货币资金+交易性金融资产余额已达到18.04亿元。同时,公司存货余额仍有8.01亿元,在目前的高金价下,后续实现销售后的利润和现金流仍可期。强劲的盈利能力和现金流为公司的外延式并购打下坚实的基础,随着金价持续高位运行,全球金矿资产的交易逐步活跃,作为一家成长性的黄金矿业企业,公司的发展或将迎来机遇期。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。